Право-мед.ру

Право-мед.ру

Актуальные новости о здравоохранении, правовых аспектах и охране здоровья для профессионалов и интересующихся

Подписаться в TelegramУпрощенная система налогообложения не освобождает от обязанности ведения раздельного учета операций со средствами обязательного медицинского страхования

Алексей Панов

Алексей Панов

Раздельный учет по операциям со средствами обязательного медицинского страхования

В силу пункта 5 части 2 статьи 20 Закона N 326-ФЗ медицинские организации обязаны использовать средства обязательного медицинского страхования, полученные за оказанную медицинскую помощь, в соответствии с программами обязательного медицинского страхования. Медицинские организации ведут раздельный учет по операциям со средствами обязательного медицинского страхования (ч.6 ст.15 Закона об ОМС).

Комплексная проверка использования средств обязательного медицинского страхования

Территориальный фонд ОМС провел комплексную проверку использования средств ОМС медицинской организации частной формы собственности в 2016 году и установил несоблюдение требований по ведению раздельного учета по операциям со средствами ОМС и непредставление документов, подтверждающих целевое использование средств ОМС на приобретение медикаментов и изделий медицинского назначения.

В ходе проверки мед. организацией представлены: оборотно-сальдовые ведомости по счету 10.01.1 «Материалы» помесячные в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» и счетом 26 «Общехозяйственные расходы», карточки счета 10.01.1 помесячно за 2016 год, в которых не отражены остатки на начало и конец периода, карточка счета 26 «Общехозяйственные расходы» за май 2016 года. Карточка счета 51 «Расчетный счет», копии договоров с поставщиками, копии товарных накладных на поставку товарно-материальных ценностей.

Все документы были представлены в виде заверенных копий, подлинники документов к проверке не представлялись.

Правовое регулирование учета материально-производственных запасов

Порядок и обязанность ведения бухгалтерского учета определены ст. 6 Федерального закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Правила формирования в бухгалтерском учете информации о материально-производственных запасах организации установлены Положением по бухгалтерскому учету «Учет материально-производственных запасов» 5/01 (утверждено приказом Минфина России от 09.06.2001 № 44н).

Порядок организации бухгалтерского учета материально-производственных запасов на основе Положения по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01) определяют «Методические указания по бухгалтерскому учету материально-производственных запасов» утвержденные приказом Министерства финансов Российской Федерации от 28.12.2001 № 119н. Методические указания по бухгалтерскому учету материально-производственных запасов распространяются на организации, являющиеся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и государственных (муниципальных) учреждений).

Согласно п. 7 Методических указаний основные требования, предъявляемые к бухгалтерскому учету материально-производственных запасов: «сплошное, непрерывное и полное отражение движения (прихода, расхода, перемещения) и наличия запасов, учет количества и оценка запасов, оперативность (своевременность) учета запасов, достоверность, соответствие синтетического учета данным аналитического учета на начало каждого месяца (по оборотам и остаткам), соответствие данных складского учета и оперативного учета движения запасов в подразделениях организации данным бухгалтерского учета».

Статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», установлено, что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни.

Обязательными реквизитами первичного учетного документа являются наименование документа, дата составления документа, наименование экономического субъекта, составившего документ, содержание факта хозяйственной жизни, величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения, наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события, подписи лиц, ответственных за оформление свершившегося события, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным - непосредственно после его окончания. Формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета.

Не были представлены оборотно-сальдовые ведомости

В медицинской организации раздельный учет по средствам ОМС ведется на счетах 10 «Материалы», 26 «Общехозяйственные расходы», 51 «Расчетный счет» в соответствии с приказом генерального директора Общества № 1 01.01.2016 «Об особенностях учета доходов и затрат организации для целей отражения в бухгалтерском учете доходов и расходов организации, относящихся к деятельности в рамках ОМС».

В ходе проведения проверки не были представлены оборотно-сальдовые ведомости по счету 10.01.1 «Материалы» за 2016 год и помесячные карточки счета 26 «Общехозяйственные расходы». Представленные оборотно-сальдовая ведомость по счету 10.01.1 «Материалы» за 2016 год, оборотно-сальдовые ведомости по счету 10.01.1 «Материалы» помесячные в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» и счетом 26 «Общехозяйственные расходы», карточки счета 10.01.1 помесячно за 2016 год, карточка счета 26 «Общехозяйственные расходы» за май 2016 года, карточка счета 51 «Расчетные счета», копии договоров с поставщиками, копии товарных накладных на поставку товарно-материальных ценностей не подтверждают факт наличия раздельного учета по операциям со средствами ОМС по следующим основаниям.

В ходе проверки не была представлена предусмотренная ст. 8 Федерального закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ учетная политика организации, в которой определяется совокупность способов ведения бухгалтерского учета - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. Представленные помесячные оборотно-сальдовые ведомости по счету 10.01.1 «Материалы» в корреспонденции со счетом 26 «Общехозяйственные расходы» и карточка счета 26 за май 2016 года не содержат остатков на начало и конец периода, не отражают движение и наличие запасов на начало и конец периода.

Оборотно-сальдовая ведомость является регистром бухгалтерского учета. В соответствии со ст. 10 Федерального закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. Первичные учетные документы, предусмотренные ст. 9 Федерального закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, подтверждающие сохранность, учет и целевое использование приобретенных за счет средств ОМС лекарственных средств, расходных материалов, медицинского инструментария и прочих материальных запасов, на основании данных которых формируются регистры бухгалтерского учета в части использования и списания товарно-материальных ценностей к проверке не были представлены.

На основании изложенного ТФ ОМС сделал вывод о нецелевом использовании средств, обязанности их возврата и уплаты штрафа.

Механизмы использования упрощенной системы налогообложения к средствам ОМС в части учета их расходования на приобретение материалов применяться не должны

Медицинская организация сослалась на отсутствие у нее обязанности, как находящейся на упрощенной системе налогообложения, вести учет материалов, списанных в производство.

Согласно п. 2. ст. 346.11 Налогового кодекса РФ применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций.

В соответствии со ст. 251 Налогового кодекса РФ при определении налоговой базы не учитываются, в том числе доходы организаций в виде имущества, полученного налогоплательщиком в рамках целевого финансирования. При этом налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. К средствам целевого финансирования относится имущество, полученное налогоплательщиком и использованное им по назначению, определенному организацией (физическим лицом) - источником целевого финансирования или федеральными законами, в том числе в виде средств, получаемых медицинскими организациями, осуществляющими медицинскую деятельность в системе ОМС, за оказание медицинских услуг застрахованным лицам от страховых организаций, осуществляющих ОМС этих лиц.

Таким образом, средства ОМС не учитываются при определении налоговой базы, соответственно механизмы использования упрощенной системы налогообложения к средствам ОМС в части учета расходования средств ОМС на приобретение материалов применяться не должны. Также Налоговый кодекс РФ не регламентирует порядок ведения бухгалтерского учета и устанавливает порядок ведения учета расходования средств организациями исключительно в целях налогообложения.

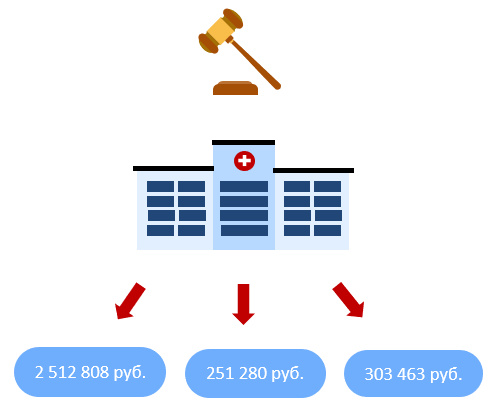

Решение суда

Согласно правовой позиции, изложенной в определении Верховного Суда Российской Федерации от 07.12.2016 № 301-ЭС16-12338 по делу № А43-614/2015 право Фонда на обращение в арбитражный суд с соответствующими требованиями вытекает из наличия у него полномочий по контролю над использованием средств обязательного медицинского страхования страховыми медицинскими организациями, а также обусловлено тем, что штраф подлежит зачислению в бюджет Фонда и в дальнейшем используется на выполнение территориальной программы обязательного медицинского страхования. Иного, внесудебного порядка возврата в бюджет обязательного медицинского страхования средств, использованных медицинскими организациями не по целевому назначению, действующее законодательство не предусматривает.

При установленных выше обстоятельствах суд удовлетворил исковые требования Территориального фонда ОМС о взыскании с медицинской организации не использованных по целевому назначению средств обязательного медицинского страхования в размере 2 512 808 руб. 72 коп., штрафа в размере 251 280 руб. 87 коп. и пени в размере 303 463 руб. 54 коп.

Вывод

Использование медицинской организацией упрощенной системы налогообложения не освобождает ее от ведения раздельного учета по операциям со средствами обязательного медицинского страхования.